19 июня совет директоров Центрального банка принял решение снизить ключевую ставку с 5.50% до 4.50%. Кроме того, пресс-служба регулятора сообщает, что «при развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях». Но какая польза от этого нам, обывателям?

Главной причиной снижения ключевой ставки (процента под который ЦБ дает деньги банкам), пишет регулятор, стало желание ограничить риск падения инфляции ниже целевого уровня в 4% в 2021 году. Иными словами, цены на продукты и услуги могут вырасти меньше, чем запланировано государством.

Некоторые экономисты полагают, что плоха как высокая, так и низкая инфляция. Считается, что на умеренную инфляцию здоровая экономика откликается ростом, вместе с которой растут зарплаты, под них банки охотнее выдают кредиты, всё это стимулирует спрос и так по спирали вверх. Всем хорошо.

Вопрос, насколько у нас здоровая экономика, и соответствует ли Россия базовым входным параметрам, чтобы всё пошло согласно исповедуемой экономической теории.

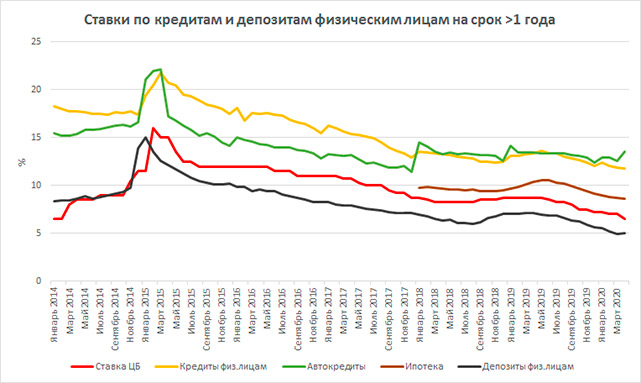

Если посмотреть в прошлое, то можно увидеть, что, начиная с марта 2015 года, вслед за снижением ключевой ставки проценты по ипотеке падали, оставаясь на 1.5-2% ниже. Той же логике следовали и проценты по кредитам – с задержкой в несколько месяцев они также снижались, оставаясь приблизительно на 5% выше ставки ЦБ.

Самый маленький разрыв со ставкой рефинансирования был у ипотеки (в среднем на 1.5% выше). А вот ставки по автокредитам, согласно официальной статистике ЦБ, «сорвались с привязи» в январе 2018 года и замерли на уровне 13.3% (в среднем). Кстати, очень интересно, чем вызвана такая нелюбовь к покупателю «железного коня».

Самый маленький разрыв со ставкой рефинансирования был у ипотеки (в среднем на 1.5% выше). А вот ставки по автокредитам, согласно официальной статистике ЦБ, «сорвались с привязи» в январе 2018 года и замерли на уровне 13.3% (в среднем). Кстати, очень интересно, чем вызвана такая нелюбовь к покупателю «железного коня».

Если посмотреть на динамику подушевых денежных доходов относительно конца 2013 года, то она всегда была существенно ниже инфляции, то есть наши «зарплаты» росли медленнее, чем дорожали продукты и услуги, и средний россиянин с каждым годом становится всё беднее и беднее.

Таким образом, тем, кто держит деньги в банке, следует готовится к быстрому снижению ставок по вкладам, а кто собирается взять кредит или ипотеку – к более выгодным процентам через пару месяцев. Тем же, у кого уже есть кредит, имеет смысл задуматься о возможности его рефинансировать.

Поможет ли более низкая ставка ЦБ экономике? Независимые эксперты, по большей части, сомневаются в этом.

В условиях сокращения доходов населения идет урезание расходов. Так, данные Сбербанка за прошлую неделю говорят, что траты на товары и услуги всё ещё на 8% ниже прошлогодних. Причем, если на продовольствие тратят на 8.7% больше, чем годом ранее, а непродовольственные товары вышли на +1.9%, то услуги – -35.3% год к году.

В апреле, еще до снижения ключевой ставки, объём автокредитов относительно марта 2020 года упал на 59%, а ставка по ним подскочила с 12.6% до 13.5%.

В мае после апрельского снижения ставки ЦБ ипотека упала на 26% в количественном и на 33% в денежном выражении, а её средняя сумма сократилась с 2.5 до 2.2 млн. руб.

Люди меньше тратят – прибыль предприятий не растёт. Банки заняли выжидательную позицию и дадут деньги только тем компаниям, которые и без них выживут. Так, на субсидируемые властью зарплатные кредиты одобрение получили только 52% заявителей при всех гарантиях государства.